クロスボーダーライフをサポートする

今回は、Delinquent FBAR Submission Procedures(「延滞海外金融口座提出方法」)と呼ばれる海外金融口座の未報告問題の解決方法について説明します。この方法ではペナルティがかかりません。

1, この方法を使用できる条件

簡略化して説明すると4つの条件があります:

(1) 過去6年間で海外金融口座の未報告の事実

(2) IRSから未報告の通知が来ていない、あるいは、IRSから調査されている状況でない

(3) 過去の税務申告書(Form 1040など)は課税所得および必要フォームを含み、正しくファイルされている

(4) 未報告は意図的ではない

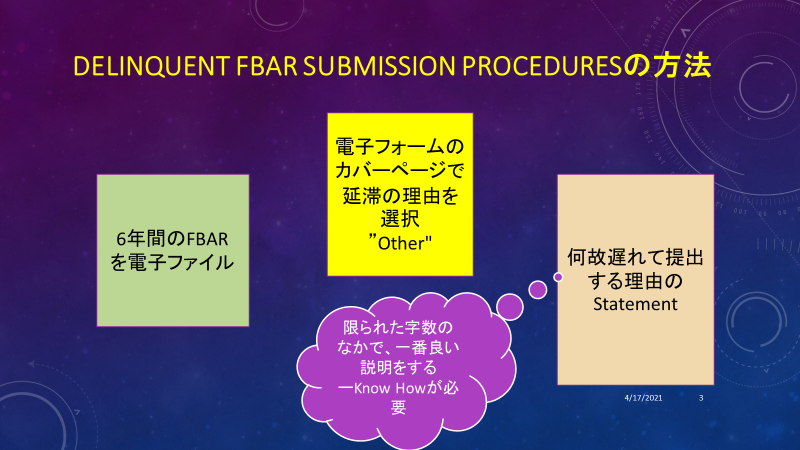

2, 方法

6年間のFBARのファイリングを電子的に行います。その際にフォームのなかで延滞の理由で“Other”を選び、その説明を同じフォームのStatementを入れる枠がありますので、そちらに記入をします。もちろん他の理由の選択肢もありますが、せっかく説明できるのですから、説明しましょう。字数が限られていますので、できるだけ事実に基づいた説得力のある説明がここでは必要になります。

3, FAQ

(1) FBARの期限は翌年の10月15日になります。つまり2020年度のFBARの締切日は2021年の10月15日です。5月17日ではありません。

(2) 銀行の残高証明等を提出する必要はありません。あくまでFBARのフォームだけです。しかし、自身で提出した数字をサポートする証拠は、FBARのファイルをしてから5年間は保管しておくことが要求されています。気を付けましょう。

(3) 過去に出したFBARに気が付いた場合は、FBARの修正申告ができます。こちらも電子的に行うことができます。

(4) 一年間のなかでの最高残高がなかなか正確にわかりませんが、こちらは“Reasonable Approximation”で問題ありません。手に入る金融機関からの情報をもとにリーズナブルに推測してかまいません。

(5) 為替レートですが、年間の最高残高も年末の為替レートを使用して換算します。為替レートを捜すのに一応決まったサイトがあります。

4, 注意点

海外金融資産の未報告はFBARですが、密接に関係するのがForm 8938(通称FATCAフォーム)とForm 3520(通称海外からの贈与・相続フォーム)です。これらのフォームが未提出だった場合は、新たな問題を引き起こします。

さらに課税所得が過少に報告されていた場合は、IRSは米国の居住者に対してペナルティをStreamlined Offshore Domestic Filing Proceduresでは課します。これらの問題点は、しっかり理解したいものです。

このように、FBARの問題は案外やっかいです。必ず専門家の助けを借りて、解決しましょう。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] YouTubeでも同じ内容を説明しています。 CDH会計事務所で検索してみてください。