今回は、連邦税のファイリング・ステータスについて説明します。

多くの方が夫婦合算申告(Married Filing Jointly)で申告されます。この申告ができるのは大晦日つまり12月31日に結婚されている方に限ります。夫婦別申告(Married Filing Separtely)も同じ条件で12月31日に法的に結婚していることが必要です。結婚していないとその他の申告形態をとらないといけません。年末で結婚されていない人はSingleかHOH(後述)です。

a

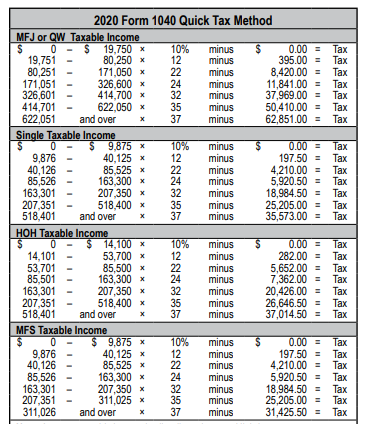

1、税率表の見方(Thomson ReutersのQuickfinderから引用)

MFJが夫婦合算申告の略です。QWとは年内に同伴者が死亡されて、寡婦になられた場合の略称です。Singleは独身の人、HOHとはHead of Householdの略です。最後にMFSが夫婦別申告つまり、Married Filing Separatelyの略です。

この表はご自身の課税所得(自身の総所得から控除額を引いた数字の層)、(ブラケットと呼びます)を見つけて、その金額に税率を掛けて、Minusつまり一定の金額を引くと税金(TAX)になります。数字の羅列だけで、なかなか理解しにくいので実例を挙げて、説明します。

2、 ケース・スタディ

(1) 夫婦だが、Spouse一人だけ$150,000の所得がある場合です。すべてのケースで標準控除(Standard Deduction)を取ると仮定しています。2020年の標準控除はおひとりで$12,400、夫婦で$24,800です。税額は、以下のようになります。

-

-

-

-

-

-

-

-

- MFJの場合:$19,124

- シングルの場合:$27,104

-

-

-

-

-

-

-

年内に離婚された人は、シングルでファイルされた場合は、$7,980も余計に税金を払わないといけないのです。

(2) お互いに$150,000、つまり夫婦で$300,000の所得があった場合を仮定してみましょう。

-

-

-

-

-

-

-

-

- MFJの場合(一人分)$27,104

- シングルの場合 $27,104

-

-

-

-

-

-

-

この場合は、離婚されていなくても、結婚されていても同じですね。

(3) ひとりが$150,000、もう一人が$50,000の所得の場合は、

-

-

-

-

-

-

-

-

- MFJの場合 $30,207が総額になります。ひとりが相手の3倍の所得があるので、これを案分してみると多いほうが$22,655(75%)、もう一方が$7,551(15%)になります。

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

- シングルの場合は、$27,104と$4,314になり、総額では$31,418です。収入が多い方は、$4,449余計に税金を支払い、収入が少ないほうは$3,237得になっています。総額で比べると$1,211余計に支払います。

-

-

-

-

-

-

-

3、夫婦合算申告と夫婦別申告の選択

どうやら結婚していて税務申告するほうが、独身者として税務申告するほうが得のことはわかります。

では年末に結婚していると、夫婦合算と夫婦別申告のどちらかを選択できますが、どちらが得なのでしょうか?

一般的にJoint Returnのほうが得な場合が多いようです。様々な税務上の税額控除が取れたりして、明らかに有利なようです。しかし例外的に夫婦別申告が得になる場合もあります。典型的な例はMedical Expenseの控除を取りたい場合です。ただ手間などを考えると普通の方はMFJを選ばれるのが賢明でしょう。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

おこの記事に関するご質問はお気軽に藤本光まで。[email protected] YouTubeでも同じ内容を説明しています。 CDH会計事務所で検索してみてください。