クロスボーダーライフをサポートする

日本国籍の人が、日本に住み、税務上で日本の居住者と認定された際には、全世界所得が日本で課税対象になります。もし米国の永住権を保持していた場合には、二重課税が発生します。

そこで今回は、日本の「居住者」定義について考えてみたいと思います。

「大蔵財務協会」が発行している「国境を超える個人所得課税の要点解説」を参考にさせていただきました。

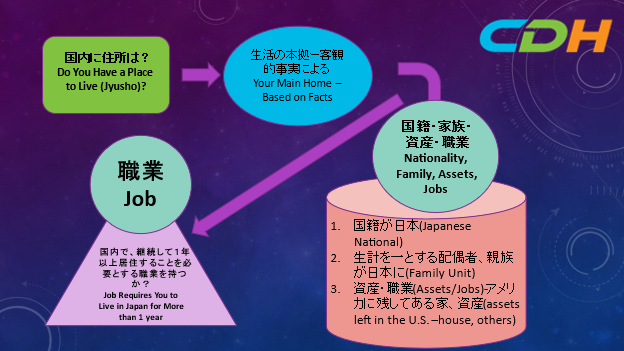

- 国内に住所があるか?

まず客観的事実により、「生活の本拠」があるのかがポイントになるそうです。この場合は、「住民票の有無」については、こちらの本は言及していません。日本に「住所」があれば、日本の居住者となるようです。

- 生活の本拠による住所の有無

(1)「国内で、継続して1年以上居住することを必要とする職業をもっているか?」がひとつの判断材料になるそうです。例えば、東京で仕事が見つかり、顧客を訪問しないといけない営業職のような場合は、この例に該当するのではと、筆者は思います。

(2)「総合的に判断―国籍、家族、資産、職業」

国籍が日本で、生計を一とする配偶者、親族が日本にいるのか?自身の保有する資産が日本にあり、アメリカの資産は片付けて来たのか? また職業はどうなのか? これらの事実を総合的に判断して、日本に住所があると判断されるようです。

- 最後に

これらは、日本の税法の分野であり、正確な回答を得たい場合は、日本の税理士資格を持ち、国際経験が豊富なエキスパートに相談されるべきです。リファーラルが必要な方は、お気軽にCDHにご連絡くださいませ。

また、今回の記事は、日本国籍の方対象に書いたものであり、外国籍の方は、日での居住期間で取扱いが違います。こちらは次回に説明したいと思います。二重課税は避けたいですし、かつ避けられたとしても申告書が複雑になり、余計なコストがかかります。注意しないといけない分野ですね。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

初回無料のRoadmap Session(35分)も受けて受けています。下記からお申込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings/

CDHの税務サービスについては、https://www.cdhcpa.com/ja/personal-tax/

税務などの最新ブログをご覧になりたい方は、https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は、https://www.cdhcpa.com/login/

の左下の申し込みセクションをご記入の後、Submitしてください。クロスボーダー個人税の世界に飛び込んで来たい方も大募集です。一緒に学びながら、クライアントから求められるプロフェッショナルになりましょう。採用情報は、https://www.cdhcpa.careers/ で。それ以外のご質問は、[email protected] までご連絡ください。基本的にEmail,電話でのご質問はすべてRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。