前回のニュースレターでは移転価格税制の概要について説明いたしましたが、今回は移転価格税制において会社の関係会社取引が妥当であることを示すための独立企業間価格の算定方法の一つである– Comparable Profits Method (CPM)について説明させていただきます。

独立企業間価格とは?

まずはじめに「独立企業間価格」について説明させていただきます。独立企業価格(Arm’s Length Price)とは国外関連取引と同様の状況下で、独立した第三者間(同業他社)において、同種の取引が行われた場合に成立すると認められる取引価格を言います。移転価格税制では、関係会社取引金額を同業他社と取引を行った場合の金額、つまり独立企業間価格と比べて妥当かどうかを検討します。例えば、親会社から商品の仕入れを行っている場合、この仕入れ価格が米国にある同業他社から仕入れた場合の金額より高いと利益が低くなることになります。利益が低くなる、ということは支払う税金が減るということになり、関係会社取引は独立企業間価格ではないという結論になります。

では次に独立企業間価格算定方法について説明させていただきます。

独立企業間価格算定方法

独立企業間価格算定方法はいくつかありますが、今回はよく使われている方法を一つ紹介します。

Comparable Profits Method (CPM)

この方法は関係会社取引そのものを比較するのではなく、関連取引から得られる営業利益の水準を、第三者との取引で得られる営業利益水準と比較することで間接的に価格を算定する方法です。CPM は、有形資産、無形資産、またはサービスの移転を行っている会社が(商品やサービスを販売した場合)使用できる方法です。CPMは非常によく使われている方法で、一般に公開されている財務データのみを用いて分析を行います。通常非上場企業の財務データは一般公開されていませんので、米国に上場している同業他社の情報を取ることになります。また、CPMはあまり複雑な取引がない製造業や商社などで適用するのが有効とされています。

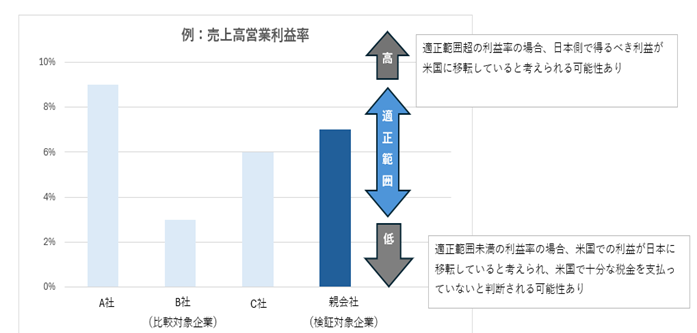

CRMでは営業利益率の水準はレンジ(幅)で設定されていることが多く、上限値と下限値の間(適正範囲)に入っているかどうかで移転価格の妥当性を検証します。例えば、日本にある親会社から商品を仕入れている米国子会社が親会社からの仕入価格が妥当かを検討するため、上場しているいくつかの同業他社の営業利益率を取得します。その結果、下限値が3%、上限値が7%であったとします。もし米国子会社の営業利益率が5%であったとすると、5%の利益率は上限と下限の範囲に入っていますので関係会社取引価格は妥当であり、独立企業間価格と考えられます。しかし、もし営業利益率が2%であったとしたら、下限の3%より1%低いことになり、関係会社取引価格は独立企業間価格とは考えられないという結論になります。もし。この状態で税務調査が入った場合、税務当局から1%分を課税されることになり、かつ利息もペナルティーも支払う必要があります。そして、もし営業利益率が10%であった場合、米国子会社は米国では独立企業と取引を行った場合より多く税金を払っていることになり、税務調査が入っても米国側では追徴課税をされることはありません。しかし、米国子会社の営業利益率が高すぎると日本の親会社側で子会社取引によって得られる利益が低すぎる、つまり日本で十分な税金を支払っていないと考えられることになりかねませんので注意が必要です。

下記が上記の例を示した図になります。

CDH会計事務所では移転価格税制のサポートをさせていただいております。移転価格税制に関しましてご質問がありましたらお気兼ねなくCDH会計事務所の中尾 ([email protected])までご連絡ください。