日本に帰国するなら米国で401(k)に投資すべきか?

知ってて得する永住権としての知識

7/6/2020

401(k)などの米国適格年金に加入して良いのだろうか? もし現在勤務している会社の規定で参加できないならしょうがないが、そのような制約がない米国在住者のために、日本への帰国を視野に知れた際の税務という観点から考えてみましょう。

まずこの記事では以下のプランを代表して401(k)を扱います。IRA、SEP IRA、403(b)、457プランなどの適格年金です。これらの年金はRothを除いて拠出時には非課税で拠出でき、非課税で殖えて(もちろん損失のリスクもありますが)、受領時に所得税がかかるという米国ならではの優遇税制のもとでの制度です。

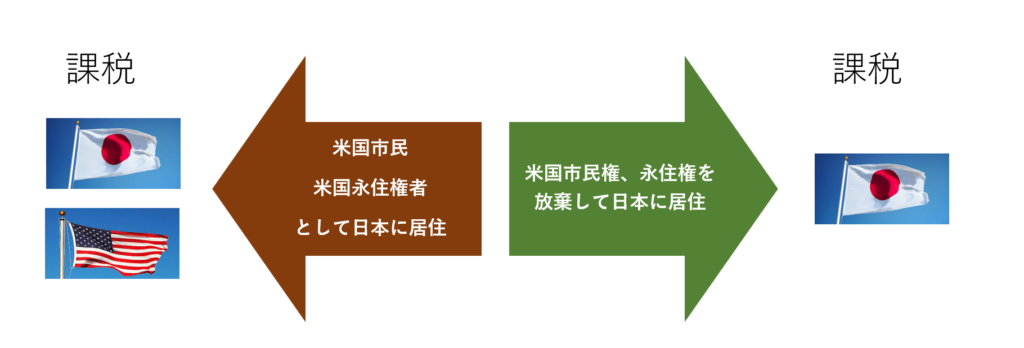

帰国で二つのパターンがありますので、それぞれについて引き出す(Withdrawal)際の税金制度に焦点を当てて考察します。

I. 米国市民、米国永住者で日本に居住する場合

米国市民、米国永住者で日本に居住するとは、税務上は米国居住者のままで、日本に居住することとになります。米国居住者のままですから、当然米国でFORM 1040の提出義務が継続しています。

米国内で401(k)を引き出すのと同様に、米国金融機関が所得税の課税のために源泉します。20%源泉されるのが普通だと思います。401(k)の引き出しは、通常の所得税率(Ordinary Tax Rate)で課税されます。後述しますが、日本でも課税されるので、Form 1040の上で外国税額控除を取ることが普通です。

外国税額控除とは英語でForeign Tax Creditと言いますが、同じ所得に課税が二重でされるのを防ぐ制度です。

さて引き出しは、日本でも「雑所得」として所得税と住民税が課税されます。所得税は国の税金ですが、住民税は地方自治体の税金になります。所得税については下記のサイトをご覧ください。65歳未満と65歳以上の人の扱いが違うのと、控除額があるのに気が付くでしょう。https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

さらに居住者のうち、日本国籍を有しておらず、かつ、過去10年以内において日本国内に住所又は居所を有していた期間の合計が5年以下である個人は、日本国内で支払われたまたは国外から送金されたものが課税対象となります。つまり米国内で引き出して、日本に送金さえしなければ、この5年以下の条件を満たす人は日本では課税されないことになります。

II. 米国市民権、米国永住権を放棄などして、日本に居住される場合

永住権を保持していなかった人、つまり通常のビザで米国に滞在されていた人も含まれます。永住権者の多くはこの範疇に入ります。多くの方が永住権を放棄されて日本に帰国します。このパターンでの課税を考えましょう。

これらの方に影響を与えるのが日米租税条約です。米国の居住者でなくなり、日本の居住者になった場合、日米租税条約の17条により本人の居住地すなわち日本での課税だけになります。

ここで注意しないといけないのは、多くの米国の金融機関が租税条約を認めてくれて、源泉ゼロで引き出せるのですが、源泉が足りない場合に政府から課せられる高額なペナルティと、この分野に関する会計士の知識の不足のせいで金融機関によっては30%の源泉を一律行うところもあります。このポイントは要注意です。

さらに「該当する出国者」(Covered Expatriate)に認定されてしまった場合は、日米租税条約の恩典は使えず引き出し時には30%の源泉をされてしまいます。該当する出国者の説明は別の記事や動画でしております。参照してください。

上記いずれの場合もFORM1040NRという非居住者の申告書を作成すれば全額あるいは部分的に税金が戻ってくることになります。

最後に日本の税制は米国の401(k)の税制は関知しません。つまり401(k)の引き出しは、通常の投資の現金化と同じと見做されて、投資利益にだけ課税されます。

III. 米国の401(k)優遇税制と日本の税制

確実に言えるのが、米国の401(k)のような制度に対して、国際間での税務上の合意がまだできていないポイントは忘れてはいけない点です。これだけクロスボーダーで仕事をする人が増えてきているなかで、アメリカの居住者であれば引き出し時には全額課税されるべきものが、米国の居住者でなくなり、日本の居住者になった時点で、投資利益だけに課税されるのは、明らかにおかしいと言えます。逆に投資期間中は、日本の居住者は投資利益に課税されてしまいます。もちろん実務上ではなかなか税務当局にとっては把握しにくい事実は否めません。

この重要ポイントを理解しつつ、以下の4つのポイントにも気を付けましょう。

a) 引き出し時の日米の所得税率差

米国は通常の所得税の税率が課せられると決まっています。税率は現在10%~37%(税率の種類です。所得全額が37%で課税されるわけではありません。)になります。日本は、所得税と住民税が課税され、所得税は国か掛けますが、住民税の税率は地方により異なるようです。

さて同じ金額を引き出して、日米で税額が違うのであれば、低い税額のほうが有利であるのは言うまでもありません。

もちろん将来の税率がいくらになるのかは誰も正確にはわかりません。

b) 為替レート

為替は大変大きなファクターです。誰にも正確には予想できません。少しの為替レートの違いが退職のための資金を大きく変えてしまいます。このリスクがあることを忘れてはいけません。

c) 投資効率

国の経済の発展の仕方で投資の成績も変わってくる側面があるのは間違いありません。米国の株式や、国際株に投資をされている場合は、日本に資金を置いておく場合と比較して、長い目で見てどうなのかという議論になります。これも大変難しい問題です。

d) 加齢したときの国際取引適応能力

米国から401(k)の引き出しを毎年していると仮定します。年を取るとコンピューターを取扱い、さまざまなことを行うのがおっくうになります。テクノロジーは毎年進化しますので、米国で起きている金融機関のテクノロジーの変化に日本にいて、年を取りながら適応していかないといけないわけです。

自分が80歳になってもインターネットなどで引き出しが正しくできるのかは大変重要なポイントです。

401(k)などの適格年金は米国に住み続ける人にとっては、利用しないのは不合理だと考えられるくらいに優遇された年金制度です。再度書きますが、残念ながら国際間でのこの優遇年金に対しての共通認識はまだ出来ていないのが現状です。

さらに日米の会計士・税理士もこのクロスボーダーの分野に精通している人は極端に少なく、混乱、誤解を招いています。

この記事が皆様の理解に少しでもお役に立てれば幸いです。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] (630) 253-0215 YouTubeでも同じ内容を説明しています。