得する永住権者の知識

もしあなたが以下の条件に当てはまるのであれば、大いに注意が必要です:

- グリーンカードを8年以上保持している

- 次の三つの条件のひとつでも満たしている全世界の純資産が市場価格で200万ドル以上

- 全世界の純資産が市場価格で200万ドル以上

- 過去5年間の平均連邦所得税額が$168,000を超えている

- 過去5年間の連邦税法を順守していたと宣言できない

- IRA(Individual Retirement Account)を保持している

- 401(k)口座を維持している

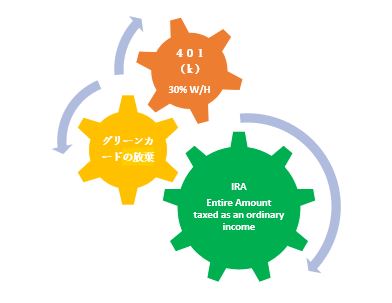

グリーンカードの放棄に関連する税法では、IRAは”Specified Tax Deferred Accounts”の範疇に入ります。こちらはグリーンカードの放棄の日の直前に全額現金化したとみなされ、その年の米国の個人の税務申告に含めないといけません。全額通常所得として課税されてしまいます。

せっかくのIRAですから、当初の意図としては退職してから日本で少しづつ現金化して、日本で低率の税率を利用しようとされていたはずです。その前提が根底から覆されてしまいます。

ちなみに401(k)のほうは、”Eligible Tax Deferred Accounts”の範疇に入り、普通は受けることができる源泉税0%の租税条約での優遇措置を受けることができずDistributionのたびに30%を米国政府に源泉しないといけないのです。

最初に書きました条件に合致しそうな方は事前に周到な計画が必要です。ここでさらに注意しないといけないことがあります。放棄前に資産を分けてしまえばよいだろうという考え方ですが、これは日本の贈与税の観点から危険です。親から子供、旦那様から奥様へと贈与があったとみなされて、日本の贈与税を課税されるリスクがあります。特に日本に住民票を維持している方が一番危険だと思います。ぜひ注意を払ってください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] (630) 253-0215