クロスボーダーライフをサポートする

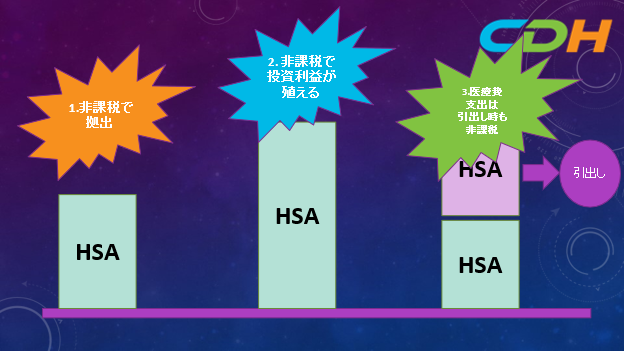

Health Saving Account (以下“HSA”)には、3つの非課税という性質があり、アメリカの他の様々な優遇税制制度と比較しても珍しいくらいに素晴らしい制度です。医療費をできるだけ抑えたいという人のためには必須知識であるこの制度を説明します。

3つの非課税とは、(1)拠出時に非課税、(2)投資期間中の増加分も非課税、(3)医療費として引き出す場合も非課税の3つです。

- 拠出時に非課税

401(k)と同様に給料から天引きされるときに非課税で天引きされます。つまり税金が引かれないで拠出できます。2023年度では、ご家族で$7,750まで拠出できます。ひとりですと、$3,850まで拠出できます。こちらに自身の大体の税率を掛ければ、タックスセイビングがわかります。毎年このセイビングを取ることができます。

- 投資期間中も非課税

この制度では、投資口座を作ることができます。401(k)やIRAのように投資利益が加算されて、残高が毎年殖えても、その増加分には税金がかかりません。二倍になっても非課税です。こちらが二番目の非課税制度です。

- 引出し時にも非課税

医療費に使うときにも非課税で使えます。口座から引き出す時に、税金がかかりません。401(k)は、引出し時に課税されますね。この課税がないんです。この点、Rothの制度と似ています。もちろん医療費に限ります。医療費であれば、外国でかかった医療費も認められます。(IRSのMedical Expenseの定義内であるば問題ありません。)

つまりこのHSAは、最初から最後まで一度も税金がかからない非常に珍しい口座であるわけです。本当に素晴らしい口座と言えます。

さらに追加の知っておくべき情報は以下の通りです:

- High Deductible Planと呼ばれるDeductibleが高い健康保険を使っている人だけが使える(自身の雇用主の人事部門で確認)

- 健康で医療費があまり発生しない人にはさらに有利

- Flexible Spending Accountよりも拠出額が高い

- Flexible Spending Accountは未使用分は、翌年に繰り越せないがこの口座は可能

- 55歳以上は、さらに$1,000余計に拠出できる

- メディケア加入者は参加できない

- 医療費以外に拠出した場合は、65歳未満の場合は、20%のペナルティと通常の課税を受け、65歳以上の場合は、課税のみ

- Covered Expatになる場合は、永住権・市民権の放棄時にHSA残高全額に通常の課税

アメリカでの医療費対策は、クロスボーダー生活をする上で非常に大切な要素です。この絶対に有利な非課税制度は、皆様、ぜひいちど確認してみてください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

初回無料のRoadmap Session(35分)も受けて受けています。下記からお申込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings/

CDHの税務サービスについては、https://www.cdhcpa.com/ja/personal-tax/

税務などの最新ブログをご覧になりたい方は、https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は、https://www.cdhcpa.com/login/

の左下の申し込みセクションをご記入の後、Submitしてください。クロスボーダー個人税の世界に飛び込んで来たい方も大募集です。一緒に学びながら、クライアントから求められるプロフェッショナルになりましょう。採用情報は、https://www.cdhcpa.careers/ で。それ以外のご質問は、[email protected] までご連絡ください。基本的にEmail,電話でのご質問はすべてRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。