ブログ

US Taxと日本の親からのサポート

3月 29, 2023 | カテゴリーなし

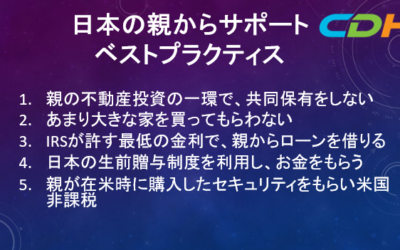

クロスボーダーライフをサポートする 私もそうでした。日本に住む親からの金銭的サポートを受けたのです。もうアメリカに40年近く住んでいますので、自分の経験とUS TAXの両面から考えて、日本の親から受けるサポートについて、5つのアドバイスを差し上げます。 親と共同で不動産を所有しない Jointの保有や、Tenancy in...

クロスボーダー人がマイナンバーカードを持つ日

4月 3, 2023 | カテゴリーなし

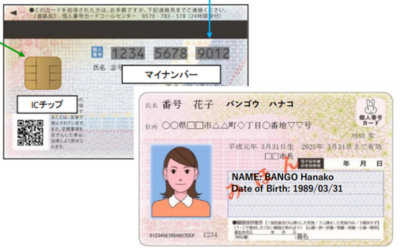

日本政府は海外に住む日本人のマイナンバーカード(通称「マイナカード」)を日本の在外公館で交付・更新できるようにし、マイナカードを失効せずに持ち続けられる法改正を2024年5月までに施行するのに合わせ、在留邦人の多い都市から順次体制を整える、というニュースは、クロスボーダー人にとっては関心のあるトピックだと思います。そして、ちょうどこの記事を書いている前日の2023年3月29日、デジタル庁により「マイナンバー制度及び国と地方のデジタル基盤 抜本改善ワーキンググループ」が開催されました。 マイナカードと健康保険証、運転免許証の一体化...

日米租税条約:2つの183日ルール

4月 5, 2023 | カテゴリーなし

グリーンカードをお持ちで米国法人に勤務されていた方が帰国されて日本法人に勤務しグリーンカードを放棄される方もいらっしゃるかと思います。しかし、もしかするとその方が米国支社に出張される機会が出来るかもしれません。日本からの出張者が一年間の半分以上、183日以上米国に滞在した場合居住者として米国で課税されることをご存じの方もいらっしゃると思います。しかしこの183日ルールが実は二つあることをご存じでしょうか。 <米国税法上の実質滞在テスト>...

自然災害被災者特別ルール

4月 5, 2023 | カテゴリーなし

自然災害被災者特別ルール 広いアメリカでは色々な地域で災害が起こります。 カリフォルニア州では、この冬から始まった嵐が、まだまだ続いています。 4月18日は税務申告期日でありますが、被害にあわれた方にとっては、税務申告どころではなく、身の安全、一日も早い復興が優先だと思います。 IRSでは、このような大型災害の被災者の方を対象に、特別ルールを設けています。 特別ルール 被害発生日から新期日までの間におこる税務申告期日の自動延長 被害発生日から新期日までの間におこる予定納税等の納税期日の自動延長...

日本の居住者が米国不動産を購入、賃貸活動をする際のTax

4月 10, 2023 | カテゴリーなし

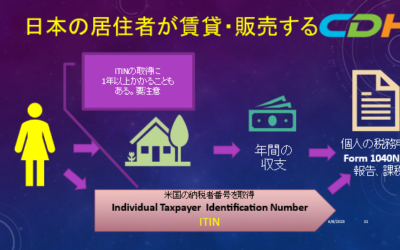

クロスボーダーライフをサポートする 日本の居住者で米国のソーシャルセキュリティ番号がない人が、米国の一戸建て住宅賃貸などの不動産投資を行う際の税務上の選択肢と注意点について、簡単にまとめました。 個人で所有の場合 まずITINと呼ばれる納税者番号をIRSから取得しないといけません。コロナで1年以上かかつていた期間がやっと最近(2023年4月)になり、少しづつ短くなってきたようです。しかし手続きとしてはまだまだ煩雑で、取得に時間がかかることを忘れてはいけません。...

永住権放棄の年は、個別控除の準備を怠らない!

4月 17, 2023 | カテゴリーなし

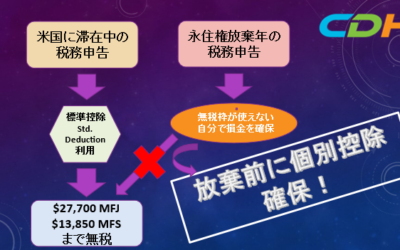

セールスタックスとGoodwil Storeで損金確保 クロスボーダーライフをサポートする 永住権放棄の年は、通常、標準控除(Standard Deduction)が使えません。そのため税務申告時に課税されて、驚かれる方も多いのです。もしあなたが永住権の放棄を予定しているのでしたら、この記事を読んで、個別控除を確保しておいて税務申告時のサプライズをなくしましょう。 永住権放棄の年は、Dual...

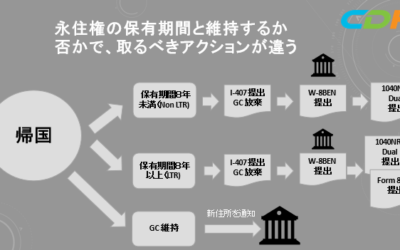

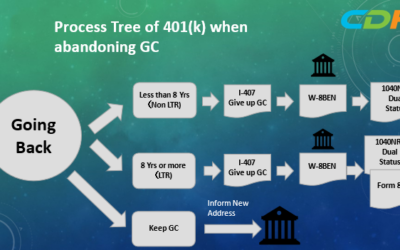

帰国と401(k)―永住権者

5月 2, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 永住権者の帰国時の401(k)の取り扱いのステップについて説明します。 最初に金融機関に以下を確認しましょう。 帰国しても口座の維持は可能か? GC放棄でも口座の維持可能か? 日本に送金してくれるか? 送金方法はー電子送金・小切手? 日本からの引き出し手続き方法 海外から本人認証の方法 帰国前にこれらの点を確認ができたら、あなたのアクションプランはだんだん固まってくるはずです。 さて、イラストに出ているように、永住権保有期間が8年を満たない方は、米国税務上でLong term resident...

帰国後の米国での投資所得の確定申告はどうしたらいいの?

5月 2, 2023 | カテゴリーなし

最近、いずれ日本に帰任される駐在員の方でも米国で投資される方が増えていると感じます。日本の証券口座は海外赴任後は投資できないことや、日本に比べ、米国の証券口座の方が種類が豊富で手数料もお手頃だというのが主な理由のようです。赴任中は米国で確定申告をし、投資所得を申告しますが、帰任後はどうしたらよいのでしょうか。 まず、帰任前にして頂きたいのが、Form W-8BEN: Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding...

死んでも納税申告が必要

5月 2, 2023 | カテゴリーなし

申告要件のある人が亡くなった場合、その故人の配偶者または代理人は、故人のために最終的な確定申告書を提出する必要があります。その最終申告書には申告者がなくなったことを明記しなければなりません。提出の際は死亡診断書またはその他の死亡証明書のコピーを添付する必要はありません。 通常、確定申告書を提出する代理人は本人の遺言で指名されるか、裁判所によって任命されます。 しかし生存している配偶者または任命された代理人がいない場合、個人の代理人が最終申告書を提出し、Form 1310という死亡した納税者による払い戻しを請求する声明を添付します。...

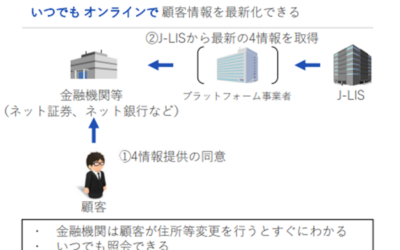

クロスボーダー人が住所変更したら金融機関にも自動反映

5月 8, 2023 | カテゴリーなし

出典:デジタル庁 先日の記事で取り上げた「クロスボーダー人がマイナンバーカードを持つ日≒2024年5月」。このための環境整備ともいえるマイナンバーカードの普及促進がさらに一歩進みました。 『マイナンバーカードの住所情報を変更すれば、その情報が金融機関などにも渡り、一括反映するサービス』。 これが2023年5月16日に始まります。河野太郎デジタル相が2023年4月25日の会見で発表しました。2023年5月16日といえば、この記事が発行されるころにはもう反映開始というスピードです。 今回の新しい情報...

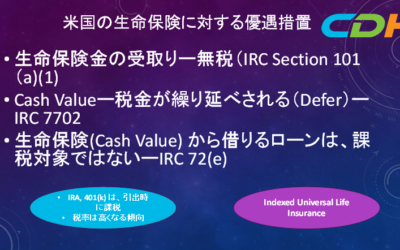

絶対に知らないと損する

5月 24, 2023 | カテゴリーなし

帰国時の米国不動産処分の税務知識 クロスボーダーライフをサポートする 米国不動産で絶対に知っておいてもらいたい税務知識を5つ選んでわかりやすく説明します。 特に帰国をお考えの方には必須の知識になると思います。 米国の生涯非課税枠の利用と不動産移譲 2023年の非課税枠は$12.92ミリオンと高額です。もし米国に残る子供などに不動産をギフトされたいのであれば、米国居住者(USDomicile)である期間に行えば、この枠を利用して無税で動かすことができます。日本に戻ってしまった場合は、日本の贈与税がかかってしまいます。...

アメリカで生まれ幼少の頃に日本へ戻った二重国籍者を指す「偶発的アメリカ人」とは

5月 25, 2023 | カテゴリーなし

"偶発的アメリカ人"とは、米国で生まれたために米国市民権を持つが、米国でほとんど、あるいは全く過ごしたことがなく、自分自身を米国人とは思っていないかもしれない個人を指す言葉としてよく使われます。米国は、米国憲法修正第14条に記載されているように、jus soli(出生地主義)の原則に従っています。つまり、米国内で生まれたほぼすべての人は、両親の国籍や移民状況にかかわらず、出生時に自動的に米国籍を付与されるのです。 ...

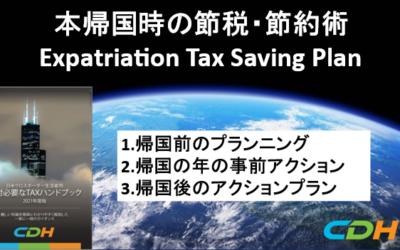

本帰国時のチェックリスト(米国税務から)

6月 6, 2023 | カテゴリーなし

クロスボーダーライフをサポートする ポイントだけ羅列して、チェックリストとして使ってもらえることを意識しました。各項目の説明については、ハンドブックをご覧いただくか、個別に弊社のRoadMapのオンラインセッションをご利用し、お聞きください。 帰国前のプランニング 居住用不動産―現在までのImprovementの記録を整理する(自宅の販売時のコストを上げる) 居住用不動産で譲渡益が出ると予想される場合は、一人$250kの非課税枠の使用要件を確認...

偶発的アメリカ人が米国籍を放棄離脱する場合の11の重要なステップ

6月 6, 2023 | カテゴリーなし

Source: https://www.uscis.gov/citizenship/learn-about-citizenship/citizenship-and-naturalization 私たちが暮らす国際社会では、二重国籍を持つ人は珍しくありません。この中には、 "Accidental Americans (偶発的アメリカ人)...

財務諸表とは?

6月 6, 2023 | カテゴリーなし

財務諸表は決算1年間の会社の経営成績及び決算日時点の財政状態をまとめた計算書です。財務諸表は主に貸借対照表、損益計算書、キャッシュフロー計算書の3つの表から成り立っています。今回から3回にわたって3つの財務諸表が何を示しているのか、そして見方について説明させていただきます。今回は貸借対照表についてお話させていただきます。 貸借対照表とは? 貸借対照表とは一定時点の会社の資産、負債、資本の財務状況を示します。貸借対照表は左側と右側の二つの視点から財務状況を分析できます。 下記が貸借対照表の例になります。...

IRSから通知が来たらどうする?

6月 6, 2023 | カテゴリーなし

<発行番号: 税に関するヒント 2023-55より> 皆様もう確定申告の提出が終わりホッとさ れていることと思います。そろそろIRSからの手紙や通知が届きはじめます。パニックになる必要はありませんが、注意してお読みください。 <何故手紙や通知が送られてくるのか> 主に次の理由によります。 未払い残高がある 多かれ少なかれ払い戻しを受ける 確定申告書について質問がある 納税者の身元を確認する必要がある 追加情報が必要な場合 確定申告書の内容の変更 確定申告書の処理に遅れが生じた場合...

US Social Security – 7つの得する知識

6月 19, 2023 | カテゴリーなし

クロスボーダーライフをサポートする My Social Security口座 SSAのウェッブサイトで自身のアカウントを作ることができます。一旦作成して、アクセスできるようになれば、自身のSS税の支払い記録や、ベネフィット(受給金額)の予想などが、リアルタイムでわかります。Form 1099などの確定申告に必要な書類も取り寄せることができます。米国に住所がある人しか作成できないので、できるだけ早く作るよう注意しましょう。 インフレーションを反映した受給金額の変更 米国のConsumer Price...

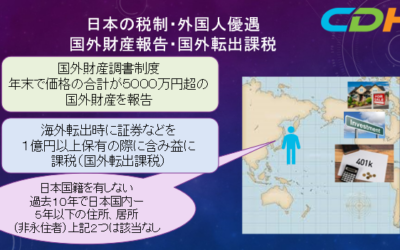

外国籍で日本に移住する際の3つの税務メリット

6月 19, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 筆者はUS CPAで、日本の税理士の資格はありません。その理解の上で下記をお読みください。実際に移住される方は、必ず日本の税理士にご相談ください。CDHで日本の優秀な国際税理士をご紹介できます 国外財産報告・国外転出課税の免除...

外国籍で日本に移住する際の3つの税務メリット

7月 3, 2023 | カテゴリーなし

クロスボーダーライフをサポートする...

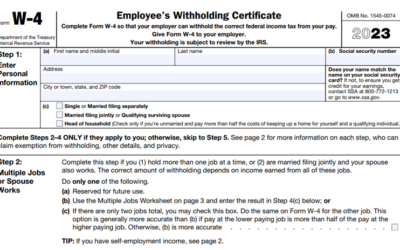

給与から差し引かれる税金:米国の課税所得と源泉徴収

7月 10, 2023 | カテゴリーなし

Source: https://www.irs.gov/pub/irs-pdf/fw4.pdf 米国で働くとき、給与から一定の税金が自動的に引き落とされます。このシステムは「Withholding Tax(源泉徴収税)」と呼ばれ、給与所得者が所得税を納める主要な方法です。その源泉徴収税の額は「W-4フォーム」によって決定されます。この全体のメカニズムは具体的にはどのように働いているのでしょうか。そして日本の制度とはどのように異なるのでしょうか。 課税所得とは?...

Newsletter Sign-Up