ブログ

損益計算書とは?

7月 10, 2023 | カテゴリーなし

前回の記事では貸借対照表についてお話させていただきましたが、今回は主要財務諸表の一つである損益計算書についてお話させていただきます。貸借対照表と損益計算書は密接に関連しており、損益計算書の最終利益が貸借対照表の利益剰余金に加わります。損益計算書は英語でIncome StatementあるいはProfit and Loss Statement、略して「PL」とも呼ばれています。 損益計算書の構成...

夏のイベントは税務控除対象?

7月 10, 2023 | カテゴリーなし

5月末のMemorial Dayの連休が来ると、「夏の到来」と感じます。 先日7月4日はIndependence Dayで、各地で花火があがり、夏真っただ中です。 アメリカでは、子供たちの長い夏休みがあり、子供たちのサマーキャンプやバケーション等、親としては色々と出費が重なる時期でもありますよね。 その出費、確定申告で控除は取れないのでしょうか? 子供のサマーキャンプ費 子供のサマーキャンプ費は、条件を満たせば、税額控除対象です。 控除となる主な条件: 子供が、13歳未満で一緒に住んでいる...

IRSから通知が来たらどうする?

7月 10, 2023 | カテゴリーなし

<発行番号: 税に関するヒント 2023-55より> 皆様もう確定申告の提出が終わりホッとされていることと思います。そろそろIRSからの手紙や通知が届きはじめます。パニックになる必要はありませんが、注意してお読みください。 <何故手紙や通知が送られてくるのか> 主に次の理由によります。 未払い残高がある 多かれ少なかれ払い戻しを受ける 確定申告書について質問がある 納税者の身元を確認する必要がある 追加情報が必要な場合 確定申告書の内容の変更 確定申告書の処理に遅れが生じた場合 上記の様にIRS...

米国税下での生命保険に対する優遇策

7月 10, 2023 | カテゴリーなし

クロスボーダーライフをサポートする ...

連邦所得税の累進課税制度とは

7月 10, 2023 | カテゴリーなし

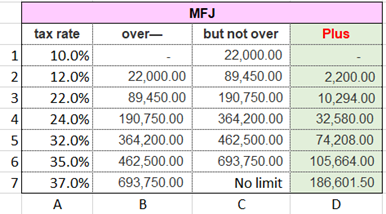

連邦個人所得税法は、課税所得の金額に応じて、最低 10% から最高37% までの累進課税税率が適用されます。 そして所得税額は、その累進課税税率によって算出された所得税額と、代替ミニマム課税制度によって算出された所得税額とによって決定されます。 この代替ミニマム課税は、標準控除や項目別控除のうち州税・市税、固定資産税、動産税、外国税控除などが認められません。この代替ミニマム課税所得に対し、確定申告身分と課税所得に応じて26% か 28%...

グリーンカード保持者・二重国籍者のアメリカ側の相続手続きで気を付けること

7月 25, 2023 | カテゴリーなし

グリーンカード保持者や米国籍保持者であるあなたが、日本の親から米国内外の資産を相続した場合、米国の税法に基づいて正確な税務申告を行う必要があります。まず、米国の永住権者・米国籍者は、全世界の所得と資産に対して米国の税金を支払う責任があります。これは、所得税のみならず遺産税にも適用されます。また、日本側で相続税を支払ったのでアメリカ側では何もすることはない思われがちですが、必ずしもそうではありません。相続が起こった際の米国側の一連の税務申告について、主な手続きと注意点を紹介します。 1.Form 3520の提出 Form...

米国で購入した生命保険が日本でどう課税される?

7月 27, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 米国で受け取る生命保険は基本的に非課税です。IRC Section 101(a)(1)という米国税法で決まっています。米国で購入した生命保険を持ちながら、日本に帰国される方も多いと思います。今回は、そんな方のために米国で購入した生命保険が日本で日本の居住者としてお亡くなりになられたときに、どのような課税になるかを、下記を参考にして説明します。...

使っていない銀行口座。あなたは大丈夫?

8月 7, 2023 | カテゴリーなし

何年も放置したままの銀行口座はありませんか?たとえば、子供の頃に親が作った口座、いっときの給与振込のために作った口座、アメリカに来て以来そのままになっている口座など。アメリカには、日本の金融口座を報告するための税務申告、FBAR (Report of Foreign Bank and Financial...

確定申告が必要になる所得額とは?

8月 7, 2023 | カテゴリーなし

アメリカでは個人が確定申告をする義務があります。その際の申告身分(Filing Status)により、課税対象となる所得額や控除可能な項目が異なります。申告身分を決定する際に重要なのは、12 月 31 日時点で既婚であるか未婚であるかという点です。既婚・未婚の判断は 12 月31 日時点での婚姻関係で決まります。 税法上の身分としては、以下の 5 種類があります。 1 夫婦合算申告 ( Married Filing Jointly)...

キャッシュ・フロー計算書とは?

8月 7, 2023 | カテゴリーなし

先月、先々月と貸借対照表、損益計算書についてお話させていただきましたが、今回は3つ目の主要財務諸表であるキャッシュ・フロー計算書についてお話させていただきます。 キャッシュ・フロー計算書とはその名の通り、キャッシュ、つまり現金の流れを示した会計書類です。会計期間中にどれだけのお金がどのような理由で入ってきていて、出てきているかがわかる書類になります。では、なぜキャッシュ・フロー計算書が重要なのでしょうか? なぜキャッシュ・フロー計算書が重要か?...

米国外リモートワークTaxの留意点

8月 7, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 米国の企業に雇用されていて、米国外で一定期間のリモートワークをされる場合のTaxに関する留意点を説明します。一定期間とは、各国の税制で違いがあるからで、数日などの短期間のリモートワークではなく、半年、一年などの期間を意味すると想定してください。 国際間のリモートワークでのTaxの留意点は大きく3点に整理できます。それは、所得税の二重課税、社会保障に主に使用される税金の二重払い、最後に雇用主の外国での恒久的施設(Permanent Establishment)の問題です。 所得税の二重課税について...

帰国時に米国市民権を取得した場合の米国Tax

8月 25, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 現時点での日本の法律では、自己の志望による外国籍取得にもとづく日本国籍の喪失(外国への帰化など自己の志望により外国国籍を取得した日本人は、外国国籍を取得した時から日本国籍を喪失します。実際には、本人に日本国籍を放棄する意思がなくても、自動的に日本国籍を喪失します。[1] この記事では、米国の永住権者が日本への永久帰国時に、米国市民権を取得した場合の米国税務での影響を、変わらない点、メリット、デメリットの3つの側面から説明します。 変わらない点...

二重国籍者がアメリカ留学する際の税務上の注意点

8月 25, 2023 | カテゴリーなし

出生地はアメリカだが幼少期に日本へ帰国し、その後ずっと日本の教育を受けて大学を卒業し、日本で就職した人が、つまり、アメリカのことを特に意識しないまま人生を過ごしてきた日米の二重国籍者が、キャリアアップのために米国留学を考えたり、勤務先の留学制度を利用して米国留学を目指す場合に直面する可能性のある、税務上の問題についてお話ししたいと思います。 市民権に基づく課税と居住地に基づく課税 日本が採用している居住地に基づく課税 (Residence-Based Taxation/RBT)...

日本に帰国時・米国の401(k) 引出し、得なケースは?

9月 11, 2023 | カテゴリーなし

クロスボーダーライフをサポートする 401(k)の引き出しは、帰国時のステータスにより税務申告の煩雑さが変わります。この煩雑さの観点から、どんなステータスで引き出しをするのが得なのかを検討するのがこの記事の目的です。 ビザおよびグリーンカード保持期間が8年未満の場合...

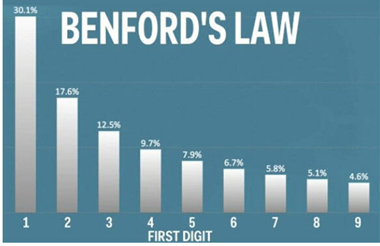

AI技術による不正会計分析とは?

9月 11, 2023 | カテゴリーなし

昨今様々な分野においてAIが叫ばれていますが、会計監査もAIの影響を受けています。財務諸表監査でも会計データをソフトウェアに取り込んで不正や疑わしい取引を特定する作業を行っています。AIですとエクセルで手でフィルターを掛けたりソート(並び替え)等をする必要がなく、一瞬で不正の可能性がある取引を特定するができます。ではAIでどのような不正分析を行うことができるのでしょうか? AI技術による不正会計分析内容 AI技術による不正会計分析は多々存在しますが、今回はいくつか紹介いたします。 ベンフォードの法則...

YouTuber・コンテンツクリエーターのためのアメリカ税金ガイド

9月 11, 2023 | カテゴリーなし

YouTuberやInstagramのインフルエンサーなどのソーシャルメディアコンテンツクリエーターは、比較的新しい職業のひとつです。近年、このコンテンツクリエーターとしてのキャリアを選ぶ人が増加しています。デジタル化が進む中で、この業界はアメリカ経済の重要な役割を果たしており、アメリカに暮らす日本人のなかには、会社勤めをしながら副業としてコンテンツクリエーターとして活動している人もいるでしょう。コンテンツクリエーターはIRSによって自営業として分類されています。この新しい波の職業には、どのような税務上の申告が必要なのでしょうか。...

教育費のTax Incentivesとは?

9月 11, 2023 | カテゴリーなし

教育費の為の出費に関しては、各種の税務上の優遇措置があります。下記に主な優遇措置をまとめてみました。 <American Opportunity Credit > 学位取得のために在学する 4 年間の大学の授業料について最高 $2,500までの税額が控除される制度です。 適格費用として授業料、コース関連の教材と備品、学生活動費や運動費などの費用の合計$4,000まで 最初の 適格費用の$2,000 までは 100%で計算し、次の $2,000 までは 25% ($500)で計算する 対象者:納税者、配偶者、扶養家族...

州からの支払い(給付金、助成金、救助金等)の課税判定

9月 12, 2023 | カテゴリーなし

2020年3月13日に米国大統領がCOVID-19のアウトブレイクを宣言してから2023年4月10日にCOVID-19の終息を告げるまでの3年間、給付金等の色々な支援が連邦や州から出されました。2022年にも、様々な州から、COVID-19関連で、税金の還付やその他の支払いという形で州住民に対してサポートが提供され、その支払いが個人の課税対象となるかどうかについて、2023年2月にIRSから州ごとの課税・非課税対象支援についての発表がありました(IR-2023-23)。先月(2023年8月30日)、更なるガイダンスがIRSより発表され...

キャピタルゲイン税

9月 25, 2023 | カテゴリーなし

CDH会計事務所 米国公認会計士 武藤 登 氏 キャピタルゲイン税とはTax on Net Capital Gain and Qualified Dividendsのことで、キャピタル資産を売却した際に生じた利益や、適格配当金にかかる税金のことです。 <キャピタル資産> キャピタルゲイン税の対象となる資産は個人的な目的で所有していたもの、又は投資のための資産であり、下記のものは除きます。 通常の商取引又はビジネスの販売目的で保有する棚卸資産、売掛金、買掛金...

長生きリスクへの備え方:アメリカに住む日本人女性の税金対策

9月 25, 2023 | カテゴリーなし

現代の医療技術と健康的なライフスタイルのおかげで、多くの人がかつて考えられたよりも長生きしています。特に女性は男性よりも平均寿命が長いことが多いため、「長生きリスク」は女性にとって重要な問題でしょう。長生きリスクに備えるために、金銭的な準備、健康の維持、社会的なつながり、継続的な学び、心の準備などの心構えについて見聞きすることがあると思います。そのなかの「金銭的な準備」の面で、「資産形成」や「投資戦略」を思いつくことがあるかもしれませんが、「税金対策」は見落とされがちです。しかし、長生きを前提に考えると、「税金対策」は非常に重要な要素...

Newsletter Sign-Up