5/18/2020

永住権者のトクする税務知識

5月15日にいよいよPPPの返却免除の申込書がSBAから発表された。これによりいままでクリアでなかった点が明らかにされ、PPP受給者はここで初めてどのくらいの金額が返却免除になり、どのくらいの金額がNet Profit(Net Loss)に影響を与えるのかを知ることができる。

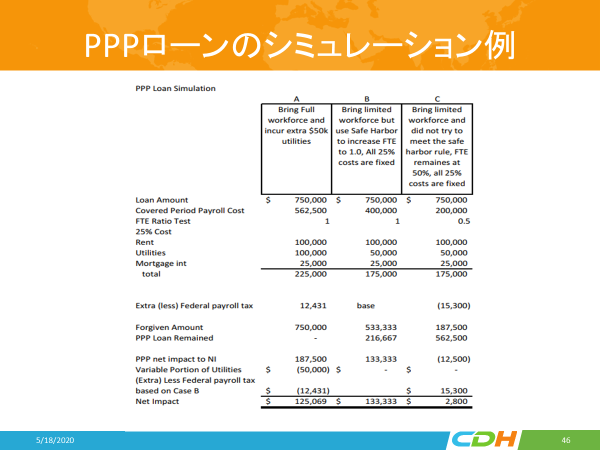

そこで筆者は、3つのケースを想定してみた。

ケース

A、思い切って社員を呼び戻し、ペイロールコストを最大にして、PPPローンの金額をできるだけ使用しようというケース。この場合は、光熱費部分が従業員が増える分だけ増加する変動費の部分があると想定して、光熱費が$50000増加と仮定した。Bと比較して

B、社員は必要最低限にしておくケースだが、Safe Harborルールを利用して、2020年の6月30日までにFull Time Equivalent (FTE)の数字を1にしたと仮定した。その分人件費が増えたが、ここでは光熱費は上昇しなかったと仮定した。

C、社員をB同様に必要最低限にしておくケースで、Safe Harborルールも利用しないケースである。Utilities の部分は固定費として発生する。

すべてのケースでWage Reductionによる減額はないと仮定している。Wage Reductionとは 25%以上社員のグロスペイを減額した際に、25%以上の減額を返済免除額から減額する仕組みである。

分析

Bが一番良い結果を出している。いくつかの要因が明らかである。人員をもとに戻すことにより、変動費部分の光熱費が増加したのがAである。これにより、PPPローンの25%分(人件費以外に使える部分)が3つのケースのなかで最大($187,500)であるにも関わらず、そのメリットが光熱費とペイロールタックスの増額により打ち消されてしまった。

Bは一方で光熱費の変動費部分は抑えることができ、人件費はSafe Harborのルールを使うことで返却免除金額を減らさないようにしている。これが最大の要因になった。

Cは、Safe Harborのルールの利用をしない決定をした。この場合はFTEテストの結果が50%であるから以下のような計算になる:

(1)(人件費+レント+光熱費+利子)x50%=$187,500

(2)PPPのローン金額 $750,000

(3)人件費/75%=$266,667

PPPでは、この3つの数字のうちの一番小さい数字を取らないといけない。その結果が(1)の$187,500になってしまう。

さらに分析

このケースではCが一番悪い結果を出している。しかし8週間のCovered Periodを過ぎて、会社がもし多額の費用が発生するような事態が生じたりした場合はどうだろう。再度レイオフをして、また再び社員を路頭に迷わせてしまった場合に会社に対する信用はどうなのだろうか?

逆に慎重を期して、ゆっくりと人員をもとに戻す方が、この8週間だけを気にしないで行うほうが、頭の良い方法かもしれない。

PPPが問題にするのは、Covered Periodと呼ばれる8週間だけである。それ以降のことを政府は心配してくれていなことを忘れてはいけない。

結論

PPPローンの使用法は会社の裁量に任せられている。ここでは3つのケースを想定したが、実際ははるかに多いケースが考えられる。どのアクションを取ったら、どのような数字になるのか、将来のオペレーションは、社員の士気はなどと8週間の数字以外に考えないといけない要因は山のようにある。経営者はいくつかのケースを想定しながら、慎重にかつ大胆に行動しないといけないだろう。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

私はアメリカに住む人のために、さまざまな記事をリンクトインなどにもたびたび掲載しております。ぜひリンクトインでも繋がらせてください。お気軽に私までInvitationをにお送りください。Koh Fujimotoで検索していただければすぐに見つかります。

この記事に関するご質問は、[email protected] (630) 228-8229(直通)まで。