3月8日の朝日新聞デジタルに第一生命の谷内さんの記事が掲載されました。

タイトルは”やっぱり最後は公的年金…人生100年時代を乗り切る方法“というものです。

谷内さんはWPPという考え方を2018年に日本年金学会で発表しました。

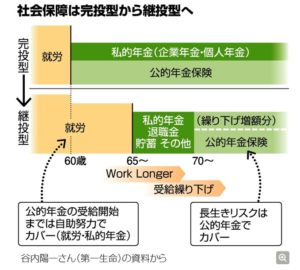

「働けるうちは長く働く(work longer)、私的年金(private pension)が中継ぎし、最後は公的年金(public pension)で締める」この頭文字を取ったそうです。

記事の一部を抜粋させていただきます。

「かって公的年金に個人年金や企業年金を『上乗せ』して、終身(死ぬまで)受け取れる『先発完投』型が理想とされてきました。しかし企業年金は終身タイプは普及していないし、個人年金もこう低金利が続くと保険料が高くなってしまいます」

「そこで発想を転換し、個人の備えを5~10年の『中継ぎ』型と

割り切れば自助努力の範囲が『見える化』され、『いくら用意すればいいか分からない』という不安は和らぎます。

民間の年金は5~10年の有期がほとんどであり、企業年金は一時金で受け取る人が多い実態から、公的年金を70歳まで5年繰り下げれば最大で42%増しとなり、それが死ぬまで受け取る「終身給付」となるというものです。

もう一つ面白い表現がありました。年金相談の現場から生まれた『格言』として『繰り上げて後悔するのはこの世、繰り下げて後悔するのはあの世』というものです。

もちろん私的年金にも終身給付はありますが人生100年の時代と言われる昨今、退職後の備えに早すぎることはありません。

米国のソーシャルセキュリティも満額支給年齢が66歳(Full Retirement Age、1960年以降に生まれた方は67歳)とすると、62歳から繰上受給の場合25%、63歳からだと20%、64歳からで13.3%の減額となります。逆に繰り下げ受給は70歳まで可能で、1943年以降にお生まれの方は年8%の増額率となります。こちらも最高40%の増額となるので是非70歳まで繰り下げられるように備えを始めてください。

また、ご夫婦お二人とも米国でソーシャルセキュリティ税を払った場合、それぞれご自身のRetirement benefitsが一つずつあり、配偶者としてのSpousal Benefitsもありますので、お二人の老後資金のニーズに合わせて受給開始時期やBenefitsの選択をすることができます。

お忘れなく!!

<年金加入の通算措置及び受給資格>

日米社会保障協定により年金加入期間の通算(合算)が認められます。日米ともに基礎年金受給に必要な期間は10年です。

米国では最低40クオーター(日本の四半期に相当するので10年間)の加入期間がソーシャルセキュリティの受給条件ですが、日米社会保障協定によって日本での社会保険加入期間との通算が認められたことにより、最低6クオーターの加入期間でも受給が可能になりました。

例えば日本で8年勤務し、その後米国で6年勤務した場合、日本側では通算14年となり10年の資格を満たし、8年分の年金を受給できることになります。

一方米国側でも通算14年となり10年の資格を満たし6年分のソーシャルセキュリティを受給できることになります。

米国勤務者の納めるソーシャルセキュリティ税はその配偶者の受給(Spousal Benefits)にもつながります。つまり奥様が米国に居住されずご主人が単身赴任だった場合でも奥様には配偶者受給資格があるということです。但し、受給にはソーシャルセキュリティ番号が必要です。また、10年以上の婚姻関係が必要で、もし離婚しても再婚していなければご主人の年金を受け取る資格は維持されます。

この記事に関するご質問は、[email protected]又は(630)285-0215(代表)まで。