クロスボーダーライフをサポートする

筆者はUS CPAで、日本の税理士の資格はありません。その理解の上で下記をお読みください。実際に移住される方は、必ず日本の税理士にご相談ください。CDHで日本の優秀な国際税理士をご紹介できます

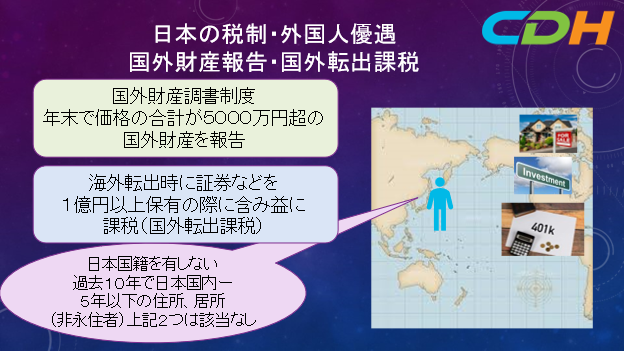

- 国外財産報告・国外転出課税の免除

「非永住者」の身分の場合は、国外財産調書の提出と、日本から出国する際の国外転出課税を免れることができます。上記のイラストを見てください。非永住者とは、日本国籍を有せず、過去10年間で日本国内に5年以下の住所、居所を持つ方です。つまり最初の5年間は、上記の義務は免除されるわけですね。詳しくは下記のサイトを参照してください。https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7456.htm

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kokugai/pdf/03.pdf

日本国籍の場合は、日本の居住者になった日から上記のルールを守らないといけません。

- 国外源泉所得の非課税

上記同様に「非永住者」の場合は、国外源泉所得、つまり日本国以外で発生した所得は、日本において支払われない限り、あるいは、日本国内に送金されない限り非課税です。こちらも最初の5年間ということですね。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2010.htm

注意しないといけないのは、外国のクレジットカードを使用した場合も、課税対象になることです。

- 贈与・相続税のブレーク

日本での在留資格が別表1と呼ばれるカテゴリーに入る場合は、基本的に日本

にある資産しか、日本の贈与税・相続税の対象になりません。別表1は、https://www.moj.go.jp/content/000116415.pdfをご覧ください。元日本人であったり、日本人の配偶者の在留資格の場合は、別表2になり、このブレークは使用できません。ここでは前述の「非永住者」の立場は関係なく、あくまで本人の在留資格によって決まってきます。

贈与・相続税は、もらう側と受け取る側の二つがあり、複雑な税制になります。さらに外国人の持つメリットを理解したい方は、下記のチャートが最初の出発点になります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4432.htm

このように、日本も外国人が住みやすいように税制も変えているように感じます。ぜひこの記事を皆様のクロスボーダーライフの出発点としてご参考にされてください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

現在発売中のTax ハンドブックはこちらからどうぞ。

初回無料のRoadmap Session(35分)も受けて受けています。下記からお申込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings/

CDHの税務サービスについては、https://www.cdhcpa.com/ja/cross-border-individual-tax/

税務などの最新ブログをご覧になりたい方は、https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は、https://www.cdhcpa.com/login/

の左下の申し込みセクションをご記入の後、Submitしてください。クロスボーダー個人税の世界に飛び込んで来たい方も大募集です。一緒に学びながら、クライアントから求められるプロフェッショナルになりましょう。採用情報は、https://www.cdhcpa.careers/ で。それ以外のご質問は、[email protected] までご連絡ください。基本的にEmail,電話でのご質問はすべてRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。